股票入门基础知识

核心结论: ①成熟期消费品增速平缓、渗透率高且集中度高,成长期消费品规模快速扩张且渗透率快速提升,萌芽期消费品发展前景广阔且渗透率低。②成熟期消费品估值已降至历史低...

本文标题海通策略:下半年消费基本面预期有望改善,驱动消费板块估值上行,作者:知世,本文有4905个文字,大小约为21KB,预计阅读时间13分钟,请您欣赏。知世金融网众多优秀文章,如果想要浏览更多相关文章,请使用网站导航的搜索进行搜索。本站虽然不乏优秀之作,但仅作为投资者学习参考。

核心结论:①成熟期消费品增速平缓、渗透率高且集中度高,成长期消费品规模快速扩张且渗透率快速提升,萌芽期消费品发展前景广阔且渗透率低。②成熟期消费品估值已降至历史低位,成长期消费品估值略高于海外但估值盈利匹配度优,萌芽期消费品相较海外估值偏高。③中长期消费升级支撑估值中枢,短期政策发力和经济复苏促进估值修复,后续公募基金和北上资金有望回流消费。

成长阶段的消费品估值国际比较

经历长时间调整后,消费估值已显著下行,但投资者对绝对估值水平仍有顾虑,认为整体而言消费不算便宜。然而消费板块细分行业众多,不同成长阶段的消费行业估值分化明显。因此本文对消费行业的成长阶段进行划分,在此基础上比较各成长阶段消费行业的估值,从而回答“消费估值还贵不贵?” 这一问题,详见下文分析。

1.如何界定各消费行业的成长阶段?

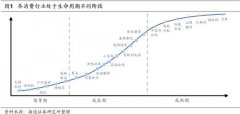

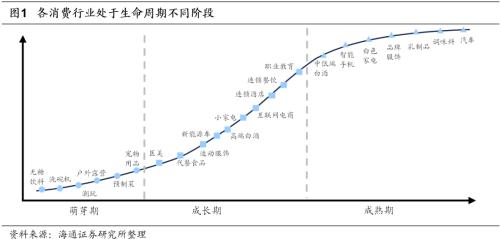

由于不同成长阶段的消费行业具有不同特征,因此在分析消费估值贵不贵之前,我们首先需要对各个消费行业的成长阶段进行定位,并基于此进一步分析不同成长阶段的消费行业估值。我们从市场空间、行业渗透率、市场集中度三个维度,将各消费行业的成长周期分为成熟期、成长期、萌芽期三个阶段,每个阶段代表性行业包括:(1)成熟期:白酒、调味料、白色家电、乳制品、智能手机等;(2)成长期:互联网电商、新能源车、职业教育、连锁酒店、扫地机器人、医美、运动服饰等;(3)萌芽期:预制菜、户外露营、潮玩、宠物用品、洗碗机等。我们以其中相对具有代表性和重要性的行业为例,对各个阶段消费行业的特征展开分析,具体见下文。

成熟期:行业增速平缓+渗透率高+集中度高。我国消费品类中已经进入成熟期的包括白酒、调味料、白色家电、乳制品、智能手机等,这些行业的共同特征是市场增速稳定,行业渗透率和集中度较高,我们以典型行业为例作具体分析:

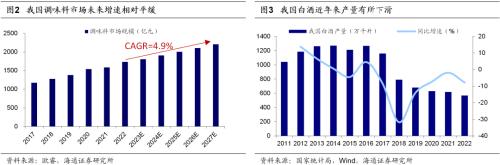

从市场空间看,成熟期的消费行业需求已经进入稳态,未来增速相对平缓。以调味料为例,根据欧睿统计,2022年我国调味料市场规模达1734.5亿元,2027年有望扩张至2206.5亿元,未来5年复合增速仅4.9%;不仅如此,部分成熟行业在市场空间触顶后已经进入下滑通道,例如我国白酒近年来产量逐渐下滑,根据国家统计局,2022年我国白酒产量仅569.2万千升,较2017年下降约51%。

从渗透率看,成熟期消费行业渗透率往往已突破70%,市场增量空间较小。例如我国传统白色家电普及率已达到非常高的水平,根据国家统计局数据显示,2021年我国洗衣机渗透率达98.7%,这意味着洗衣机基本覆盖了每个中国家庭;再比如我国液态奶作为乳制品行业主要品类,也基本实现了全民普及,根据Foodaily援引凯度消费者指数中国城市家庭样组数据,2022年我国液态乳渗透率高达99.5%。

从竞争格局看,成熟期消费行业集中度较高,形成少数龙头割据的局面。我国白电行业经过多年发展,行业结构相对稳定,比如洗衣机行业主要由海尔、小天鹅、美的等国内龙头公司占据大部分市场份额,根据欧睿统计,2022年我国洗衣机CR5/CR2分别为86.8%/69.8%。智能手机行业同样集中度较高,根据IDC数据,23Q1我国智能手机CR5/CR2分别为83.5%/37.2%,龙头厂商占据了大部分市场份额。

成长期:市场规模快速扩张+渗透率持续提升+竞争格局分散。受益于居民收入持续提升,我国很多消费品类正处在快速成长期,包括新能源车、代餐食品、职业教育、连锁酒店、扫地机器人、医美、运动服饰等,其共同点为规模迅速扩大,渗透率和集中度相对较低,详见下文分析:

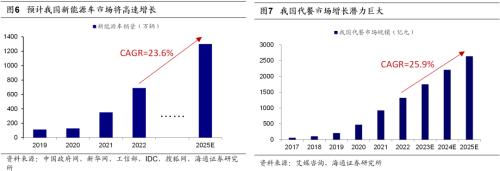

从市场空间看,成长期消费行业市场规模仍处于快速扩张阶段,需求增长空间较大。例如近年来我国新能源汽车销量爆发式增长,根据中汽协,2022年我国新能源汽车销售689万辆,同比增长93.4%,根据搜狐网援引IDC预测,2025年我国新能源车销量将达1300万辆,3年复合增速23.6%;代餐食品行业同样处于高速增长期,根据艾媒咨询,2022年我国代餐食品市场达1322亿元,预计2025年将达2639亿元,3年复合增速25.9%。

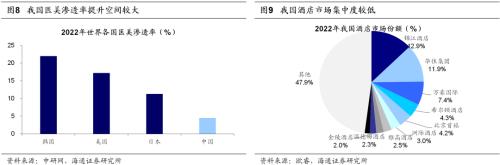

从渗透率看,成长期消费行业渗透率快速提升,但相比国外仍有较大提升空间。以扫地机器人为例,根据华经情报网测算,2022年我国扫地机器人渗透率仅6.9%,低于美国的15%,德国和日本的8%;此外,我国医美普及率也相对较低,根据中研网测算,2022年中国医美项目渗透率仅4.5%,相较韩国的22.0%、美国的17.2%、日本的11.3%仍然较低,未来存在高速增长的潜力。

从竞争格局看,成长期消费行业各公司尚未形成绝对优势,市场集中度相对较低。以酒店行业为例,根据欧睿数据,2022年我国酒店行业CR5/CR2分别为40.7%/24.8%,同期美国酒店行业CR5/CR2为62.3%/41.8%,相比之下我国酒店行业集中度仍有较大提升空间;职业教育行业同样处于高速发展期,细分赛道众多,因此竞争格局相对分散,据粉笔招股说明书显示,2021年我国职业考培行业CR5仅22.1%。

萌芽期:市场发展前景广阔+渗透率低+竞争格局分散。在消费升级的大趋势下,居民消费理念逐步转变,生活方式日渐丰富,因此近年来我国涌现出一大批新兴消费品类,包括预制菜、无糖饮料、户外露营、潮玩、宠物用品、洗碗机等,这些行业呈现出高增长潜力、低渗透率、低集中度的特征,下文将展开分析:

从市场空间看,萌芽期消费行业市场需求初步显现,后续增长潜力巨大。近年来露营作为一项新型运动逐渐进入大众视野,市场规模迅速增长,根据艾媒咨询,预计2022年我国露营经济核心市场规模达1134.7亿元,2025年将达2483.2亿元,未来3年复合增速达29.8%;无糖饮料作为消费观念升级的代表品类也具有广阔成长空间,根据艾媒咨询,2022年我国无糖饮料市场规模为199.6亿元,预计2025年将增至615.6亿元,3年复合增速45.6%。

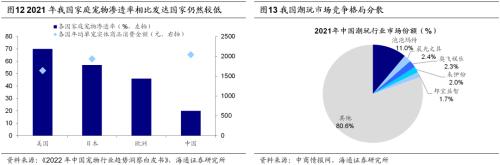

从渗透率看,萌芽期消费行业渗透率较低,相较更成熟的国外市场提升空间广阔。例如我国露营仍属于小众运动,根据世展网援引华经产业研究院,2021年我国露营渗透率仅1.0%,同期美国渗透率为15.8%、日本为11.2%;类似地,我国养宠渗透率相比发达国家仍然较低,根据京东发布的《2022年中国宠物行业趋势洞察白皮书》显示,2021年我国家庭宠物渗透率仅20%,相较美国、日本过半的家庭宠物渗透率仍有较大上升空间。

从竞争格局看,萌芽期消费行业尚处起步阶段,各类品牌百花齐放,市场集中度低。以预制菜行业为例,根据Foodtalks援引艾媒咨询,预制菜行业进入门槛较低,市场中的初创公司数量较多,竞争格局分散,2021年味知香、安井等早期布局预制菜行业的公司的市场占有率不及1%;我国潮玩市场集中度同样较为分散,根据中商情报网,2021年我国潮玩行业CR5/CR2仅为19.5%/13.4%,其中泡泡玛特市占率最高,达11.0%。

2.如何比较各阶段消费行业的估值?

基于上文对消费行业成长周期的划分,我们进一步从横向和纵向两个维度来探讨各成长阶段的消费品类的估值水平,以回答当前消费估值还贵不贵这一问题:(1)横向看,对比海外同行,中国各消费行业代表公司估值处于什么水平?(2)纵向看,中国各消费行业代表公司的估值中枢有何变化?当前估值处于历史上什么位置?

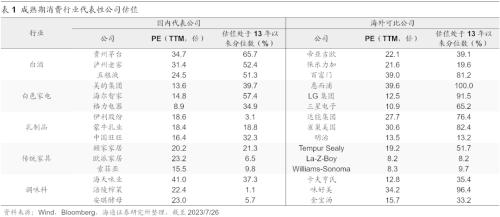

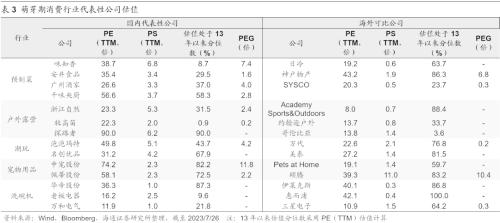

成熟期消费行业成长性低,估值接近海外同类公司,代表性龙头估值降至历史低位。上文提到,成熟期消费行业增速平缓,已进入稳态竞争格局,业绩和现金流相对稳定,因此适用于PE估值,我们选取了成熟期行业中较为典型的白酒、白色家电、调味料行业龙头作为研究对象,并展开详细分析:

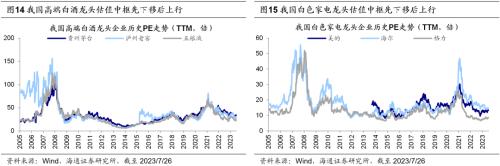

白酒行业代表公司估值略高于海外同类公司,目前处于历史均值附近。横向国际对比来看,当前(截至2023/7/26,下同)海外烈酒龙头中帝亚吉欧PE(TTM)为22.1倍,保乐力加为21.6倍,百富门为39.0倍;国内高端白酒龙头贵州茅台PE(TTM)为34.7倍,泸州老窖为31.4倍,五粮液为24.5倍。纵向历史趋势来看,我国高端白酒PE中枢经历了逐渐下移然后再度上行的过程,当前估值处于近10年平均水平,贵州茅台05-10年/11-15年/16年至今的PE中枢分别为40.7/19.4/36.0倍,当前估值处于13年以来65.7%分位,泸州老窖分别为64.1/18.5/34.6倍,当前估值处于13年以来52.4%分位,五粮液分别为33.6/15.9/30.3倍,当前估值处于13年以来51.3%分位。

白色家电行业代表公司估值与海外同类公司相近,已经处于历史较低位置。横向国际对比来看,当前海外家电龙头中惠而浦PE(TTM)为39.6倍,LG集团为12.5倍,三星电子为10.9倍;国内白电龙头美的PE(TTM)为13.6倍,海尔为14.8倍,格力为8.9倍。纵向历史趋势来看,我国白电PE中枢也经历了逐渐下移然后再度上行的过程,当前估值低于近10年以来的平均水平,海尔05-10年/11-15年/16年至今的PE中枢分别为24.7/12.3/ 17.1倍,当前估值处于13年以来57.4%分位,格力分别为15.7/10.2/11.9倍,当前估值处于13年以来34.9%分位。

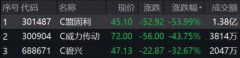

调味料行业代表公司估值略高于海外同类公司,估值已降至历史较低水平。横向国际对比来看,当前海外调味料龙头中卡夫亨氏PE(TTM)为12.8倍,味好美为34.2倍,金宝汤为15.7倍;国内调味料龙头海天味业PE(TTM)为41.0倍,涪陵榨菜为22.4倍,安琪酵母为23.0倍。纵向历史趋势来看,我国调味料当前估值已经处于历史较低位置,部分龙头估值已近历史低点,海天味业当前估值位于13年以来37.3%分位,涪陵榨菜位于1.1%分位,安琪酵母位于5.7%分位。

综上,横向看我国成熟期消费行业龙头估值与海外同类公司相近,纵向看估值已经低于历史均值,部分公司处于历史低位,因此成熟期的消费行业估值已相对便宜。

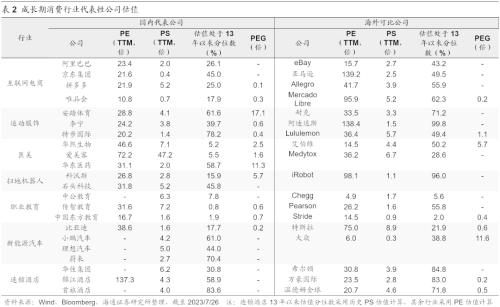

成长期消费行业成长性高,估值略高于海外同类公司,但估值盈利匹配度优。据前文分析,成长期行业市场增速较快,其中经营相对稳定的公司适用于PE估值法,同时考虑到其高成长性,我们也采用PEG估值以衡量利润估值匹配度;对于业绩波动较大,出现暂时性亏损的公司则适用于PS估值法。对于成长期消费行业,我们选取了互联网电商、运动服饰、医美三个代表性行业的龙头公司进行分析,详见下文:

互联网电商龙头公司的估值低于海外互联网电商龙头,估值已降至历史低位。横向国际对比来看,当前海外互联网电商龙头eBay PE(TTM)为15.7倍,亚马逊为139.2倍,Allegro为41.7倍,Mercado Libre为95.9倍;国内互联网电商龙头阿里巴巴PE(TTM)为23.4倍,京东集团为21.6倍,拼多多PE/PEG分别为21.9倍/0.1倍,唯品会分别为10.8倍/0.3倍。纵向历史趋势来看,我国互联网电商龙头普遍低于历史均值水平,阿里巴巴PE估值位于13年以来26.1%分位,京东集团位于45.0%分位,拼多多位于25.0%分位,唯品会位于17.9%分位。

运动服饰行业代表公司估值低于海外可比公司,部分龙头估值盈利匹配度优。横向国际对比来看,当前海外运动服饰龙头中耐克PE(TTM)为33.5倍,阿迪达斯为138.4倍,Lululemon PE/PEG分别为36.4倍/1.1倍;而国内运动服饰龙头中安踏体育PE/PEG为28.8倍/17.1倍,李宁为24.2倍/0.6倍,特步国际为20.2倍/0.4倍。纵向历史趋势来看,我国运动服饰龙头处于历史平均水平,安踏体育PE估值位于13年以来61.6%分位,李宁位于39.7%分位,特步国际位于78.2%分位。

医美行业代表公司估值高于海外同类公司,但估值已处于历史偏低水平。横向国际对比来看,当前海外医美龙头艾伯维PE/PEG分别为14.5倍/5.7倍,Medytox PE(TTM)为36.2倍;而国内医美龙头中华熙生物PE/PEG为46.6倍/2.5倍,爱美客为72.2倍/1.6倍,华东医药为31.1倍/11.3倍。纵向历史趋势来看,我国部分医美龙头估值已行至历史低位,华熙生物PE估值仅位于上市以来5.2%分位,爱美客位于5.5%分位,华东医药位于58.7%分位。

综上,尽管我国成长期消费行业代表公司估值略高于海外同类公司,但龙头公司估值已降至低位,且部分公司PEG已低于1,盈利估值匹配度较优,考虑到成长期消费行业的高增长潜力,当前估值已具性价比。

萌芽期消费行业尚处发展早期,成长空间广阔,相较海外可比公司估值偏高。根据前文,萌芽期消费行业增长潜力巨大,但竞争格局分散,部分代表性公司盈利尚不稳定,因此同样适合采用PE、PS以及PEG估值法进行综合比较。在萌芽期行业中,我们选取预制菜、户外露营、宠物用品三个代表性行业的代表性公司开展分析,具体见下文:

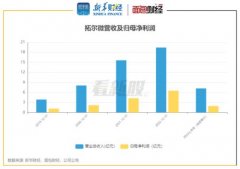

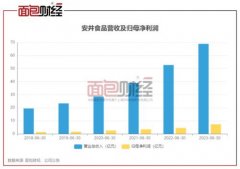

预制菜行业代表公司估值高于海外可比公司,但部分公司估值已降至历史较低位置。横向国际对比来看,当前海外预制菜代表公司中日冷PE(TTM)为19.2倍,神户物产PE/PEG为43.2倍/6.8倍,SYSCO为20.3倍/0.3倍;国内预制菜公司安井食品PE/PEG为35.4倍/1.6倍,味知香为38.7倍/7.4倍,千味央厨为56.6倍/2.8倍,广州酒家为26.6倍/4.0倍。纵向对比来看,部分公司估值已行至历史较低位置,当前千味央厨PE位于上市以来58.3%分位,味知香位于8.7%分位,安井食品位于29.5%分位,广州酒家位于37.0%分位。

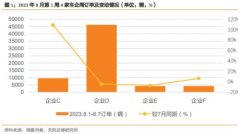

户外露营行业代表公司估值同样高于海外同类公司,但也有估值相对便宜的公司。横向国际对比来看,当前海外户外露营代表性公司中Academy Sports & Outdoors(ASO)PE(TTM)为8.0倍,约翰逊户外为13.7倍,哥伦比亚为13.8倍;国内户外露营主要标的,牧高笛PE/PEG为22.3倍/0.2倍,浙江自然为23.3倍/2.4倍,探路者PE(TTM)为90.0倍。纵向对比来看,我国部分户外露营代表性公司估值历史分位数差异较大,当前浙江自然PE(TTM)位于13年以来31.5%分位,牧高笛仅位于0.9%分位,探路者位于90.0%分位。

宠物用品行业代表公司估值高于海外可比公司,估值处于历史高位。横向国际对比来看,当前海外宠物用品行业代表性公司中Pets at Home PE(TTM)为19.1倍,硕腾为39.3倍;国内宠物用品公司中宠股份PE/PEG分别为74.2倍/11.8倍,佩蒂股份分别为58.1倍/2.2倍。纵向对比来看,当前我国宠物用品代表公司估值升至历史较高位置,中宠股份PE位于上市以来82.2%分位,佩蒂股份位于72.5%分位。

综上,我国萌芽期消费行业代表公司估值高于海外可比公司,部分代表性公司估值已降至历史低位,考虑到萌芽期消费行业尚处起步的阶段,未来增长空间广阔,因此估值暂时偏高属于正常现象。

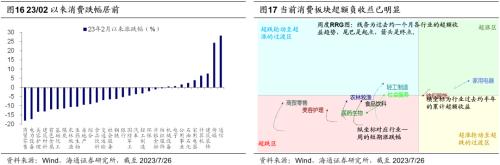

3.多重积极因素有望提振消费估值

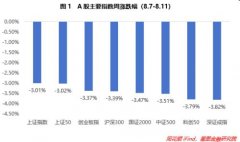

今年2月A股市场回落以来消费行业跌幅在所有行业中明显偏大,例如商贸零售跌18%、美容护理跌13%、农林牧渔跌11%、医药生物跌11%。根据RRG模型,多数消费行业已经轮动到超跌区域并且已经持续较长时间。同时,根据上文分析,成熟期消费行业估值已不高,成长期消费行业考虑到高成长性,估值盈利匹配度较优。展望未来,消费板块基本面和资金面多重积极因素有望进一步改善,进而提振消费估值。

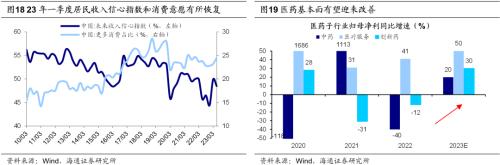

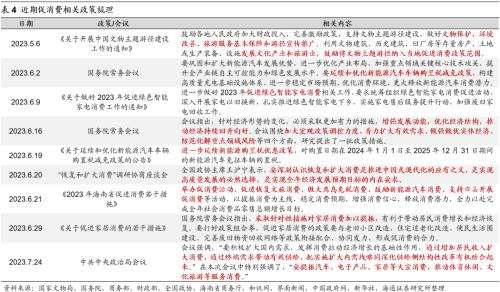

中长期消费升级支撑估值中枢,短期政策发力和经济复苏促进估值修复。我国中长期消费升级趋势仍向好,支撑A股消费板块享有更高估值水平。一方面,我国正迈向中等发达国家,借鉴日美等发达国家经验,在人均GDP提升的过程中,消费都存在升级的趋势,而当前中国人均GDP已站稳1万美元的大关,未来消费升级的速度有望加快。另一方面,共同富裕背景下收入结构改善有望驱动消费不断升级。国家近年来屡次出台重要文件和指示,明晰共同富裕重要地位,扎实推进共同富裕的实现。在此背景下,中等收入群体扩容有利于释放消费潜能,城乡差距缩小有助于提升农村居民消费水平。

短期而言,政策发力和经济复苏有望带动消费基本面预期改善,从而推动估值修复。7月政治局会议将扩内需和促消费放在更重要的位置,后续政策有望陆续落地,从而提振市场对消费基本面的信心。政治局会议提出“要积极扩大国内需求,发挥消费拉动经济增长的基础性作用,通过增加居民收入扩大消费,通过终端需求带动有效供给,把实施扩大内需战略同深化供给侧结构性改革有机结合起来”、“要提振汽车、电子产品、家居等大宗消费,推动体育休闲、文化旅游等服务消费”。政策发力背景下经济和消费有望更好复苏,我们预计今年社零总额增速有望达8-9%,22-23年两年平均增速为4-5%,疫情前社零总额增速在9-10%左右,未来改善的空间较大。社零向好能够带动A股消费基本面改善,消费盈利增速有望提升,其中医药和基本消费部分子行业的盈利有望实现较快增长,结合海通行业分析师和Wind一致预测,我们预计23年医药板块中中药归母净利增速为20%、医疗服务为50%、创新药为30.0%,基本消费中食品加工为30%。随着消费基本面预期改善,市场信心有望逐步修复,进而推动消费板块估值回升。

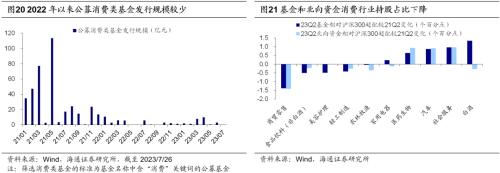

公募消费仓位显著回落,后续存在加仓空间,海外流动性改善有助于外资回流消费。从资金面角度看,近年来消费成为内外资重要持仓板块,然而21年以来公募持续减仓以及外资流出使消费板块资金面承压,进而抑制消费板块估值。展望未来,随着基本面预期好转,海外流动性改善,内外资存在加仓消费板块的空间,具体分析如下:

公募消费持仓已大幅回落,后续仓位存在回补的空间。公募基金持仓方面,前期公募基金消费仓位下降较多,公募基金相对沪深300超配消费行业比例已大幅回落,23Q2商贸零售基金相对沪深300超配比例较21Q2下降1.4个百分点,食品加工下降0.5个百分点,美容护理下降0.5个百分点,轻工制造下降0.4个百分点。基金发行方面,新发行消费主题基金热度也有所降温,今年1-7月公募发行消费类基金规模仅24.7亿元。外资持仓方面,北向资金消费超配比例也有所回落,23Q2北向资金持商贸零售相对沪深300超配比例较21Q2下降1.4个百分点,农林牧渔下降0.4个百分点,白酒下降0.3个百分点。因此,当前内外资仓位均回落至低位,未来存在加仓空间。

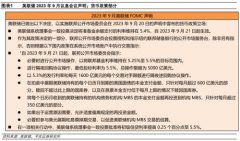

海外流动性趋宽以及中美关系缓和有望助推外资回流。上半年美联储连续鹰派加息,美元汇率不断走高增强美元资产吸引力,同时中美关系扰动也引发海外投资者担忧,导致海外资金流出A股。然而,后续海外流动环境趋于宽松,叠加中美关系改善,有望再度吸引外资流入A股市场。流动性层面,通胀及汇率压力正逐步缓解,7月12日美国公布6月CPI同比增长3%,相较上月的4%显著回落,缓解了市场对美联储持续加息的担忧;同时近期人民币汇率企稳也有望减轻外资流出压力。中美关系层面,6月以来美国国务卿布林肯、美国财政部部长耶伦先后访华,有助于改善市场对中美关系缓和的预期。综上所述,未来海外宏观环境有望逐步好转,进而增强外资信心,吸引外资再度流入并驱动A股估值回升。

总结全文,我们将各消费行业的成长周期分为成熟期、成长期、萌芽期三个阶段,并针对不同阶段的消费行业特征及估值展开深入探讨,进而得出结论:当前消费板块整体估值合理偏低,但仍存在结构性差异,其中成熟期消费行业估值已不高,成长期消费行业盈利估值匹配度优,萌芽期消费行业由于其高增长潜力,估值暂时偏高。展望下半年,我们认为后续随着经济持续复苏、居民收入改善,叠加稳增长政策发力,有望带动消费基本面预期改善,从而驱动消费板块估值上行。

风险提示:稳增长政策落地进度不及预期,国内经济修复不及预期。

本文相关推荐: 腊八味道丰富多样 女性消费者则更偏向购买黑米

以上便是知世金融网给大家分享的关于海通策略:下半年消费基本面预期有望改善,驱动消费板块估值上行/xwzx/jsfx/1872000.html的相关信息了,希望能帮助到大家,更多金融相关信息,敬请关注知世金融网!

网站内容均来自互联网,如侵害您的利益联系客服进行删除!

上一篇:深夜重磅!证券业“定向降准”落地,有望释放255亿流动资金

下一篇:东吴证券:政策风起,看好自主可控背景下机床产业链投资机会,关注2大方向

本文标题:海通策略:下半年消费基本面预期有望改善,驱动消费板块估值上行

本文地址:/index.php?s=article&c=search&keyword=%E6%9C%89%E6%9C%9B