股票入门基础知识

最近,美国联邦贸易委员会(FTC)表示,正设法阻止科技巨头微软(MSFT.US)收购领先的视频游戏开发商动视暴雪(ATVI.US)。 该委员会认为,这宗价值687亿美元的交易,将会令微软的...

本文标题没戏?从动视暴雪收购看全球三大游戏巨头的问题,作者:知世,本文有1955个文字,大小约为9KB,预计阅读时间5分钟,请您欣赏。知世金融网众多优秀文章,如果想要浏览更多相关文章,请使用网站导航的搜索进行搜索。本站虽然不乏优秀之作,但仅作为投资者学习参考。

最近,美国联邦贸易委员会(FTC)表示,正设法阻止科技巨头微软(MSFT.US)收购领先的视频游戏开发商动视暴雪(ATVI.US)。

该委员会认为,这宗价值687亿美元的交易,将会令微软的Xbox游戏机和快速增长的订阅内容及云端游戏业务拥有垄断优势,而不利于行业竞争。

微软在此之前似乎已经预料到收购会受到联邦贸易委员会的阻挠,所以在此之前已经颇为难得地表示,如果交易获得批准,将承诺向竞争对手任天堂和Steam提供动视暴雪的主打产品《使命召唤》,至少10年有效。

但是,联邦贸易委员会并不为此买账,指出微软之前就有出尔反尔的前科。

于2020年以75亿美元收购著名游戏开发商Bethesda Softworks的母公司ZeniMax时,微软曾向欧盟保证:“没有理由制止竞争对手取得游戏”,却独家营运Bethesda包括《星空之地》(Starfield )和《猩红陷落》(Redfall)在内的数款游戏,排除了其他运营商的介入。

联邦贸易委员会认为,在控制了动视的大量特许内容后,微软将有条件和有动机,通过操控动视暴雪的游戏产品定价,损害竞争。

当然,微软不会坐而待毙。

微软总裁Brad Smith在推特上表示会应诉,仍然相信收购动视暴雪的交易将可扩大竞争,为游戏商和开发商提供更多机会。动视暴雪的首席执行官(CEO)Bobby Kotick亦在告员工书中表示对交易仍然有信心。

尽管有关交易已经获得了巴西和沙特的批准,但在世界其他市场却遇到了不少阻力,除了受到本土的联邦贸易委员会质疑外,还面对来自欧盟和英国的竞争与市场管理局等反垄断监管当局的深入调查。

考虑到联邦贸易委员会刚刚才使得英伟达(NVDA.US)从软银手中收购半导体设计公司ARM的交易告吹,微软的收购交易被蒙上阴影。

不过有意思的是,FACEBOOK的母公司Meta收购虚拟现实公司Within Unlimited及其健身应用Supernatural也受到了联邦贸易委员会的审查,而在后者起诉微软的同一天,当地有一家法院审理Meta交易的禁令请求,如果联邦贸易委员会在Meta交易的论点被否决,那么可能会影响到其在微软交易的胜诉机会。

即便如此,今年整个大环境对于游戏公司都不是太友好。

动视暴雪作为溢价收购的得益者,其当前市值588.22亿美元仍较收购价687亿美元折让14.38%,而财华社亦发现,在微软今年1月宣布交易前偷步买入动视暴雪的巴菲特旗舰伯克希尔(BRK.A.US),在9月财季的美股投资报表中显示其减持了825.93万股动视暴雪,相当于持仓量的12%,似乎连股神旗舰也不再看好。

游戏生意不好做了?三大头部游戏公司,到底面临怎样的问题?

01监管

以收入规模计,全球最大的游戏公司分别为腾讯(00700.HK)、索尼(SONY.US)和微软。

尽管它们是最大的游戏公司,但它们却不仅仅依赖游戏贡献收入,其他业务也是非常重要的收入来源。

例如腾讯除了游戏业务外,还是中国最大的社交平台,能够从社交媒体、广告、金融科技、投资等领域获得丰厚的收入和利润,截至2022年9月止的12个月,游戏占了其总收入的31.02%。

索尼经营游戏、音乐、影视、娱乐、影音科技和移动通讯等业务,游戏的对外销售收入占比最高,最近12个月的比例为26.40%。

微软的游戏业务只占了零头,占其截至2022年9月末止12个月总收入的8.90%,服务器、Office、Windows和云服务等才是其主要的收入来源。

因此,游戏业务对其整体业绩的影响各异。

早前有指联邦贸易委员会对于微软游戏收购的责难,有可能致使微软向其竞争对手索尼的PlayStation开放一些游戏的授权,甚至引发微软遭到反垄断调查,是索尼在背后的小动作。

由此可见,游戏产业竞争对于收入占比较高的索尼影响或要大于微软,而监管在此处起到了平衡利益的杠杆作用。

若微软收购动视暴雪的交易遭否,如此规模的交易将成为游戏产业并购的天花板。

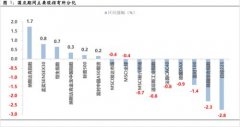

见下图,微软收购的规模687亿美元,相当于游戏史上第二大并购——美国游戏开发商Take-Two Interactive以127亿美元收购游戏厂商Zynga的5.4倍,更是五年前腾讯收购《部落冲突》开发者Supercell之81.4%权益交易的近8倍。

在此情况下,小型并购或将更受青睐,这有利于行业小厂商的发展,为市场带来更多元的文化和活力。

除了反垄断监管外,游戏产业面对的最大监管或在道德方面,尤其是对未成年保护。游戏内容以及玩游戏的市场,均为监管机构针对的范围。

例如腾讯去年和今年上半年游戏业务业绩均受到监管的影响,致其游戏业务收入增长放缓。

02竞争

虽然腾讯是目前全球收入规模最大的游戏公司,但受到国内游戏业务因监管而增长放缓的影响,其收入增速渐渐落后于同行。

见下图,截至2022年9月末止的12个月,腾讯仍是游戏业务收入规模最高的公司,游戏业务收入达到246亿美元。

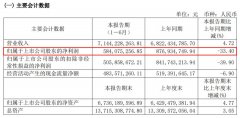

见下表,就2022年9月财季而言,腾讯游戏业务收入同比下降4.45%,至61亿美元;增幅远低于索尼的游戏业务季度收入,后者仍按年增长11.80%,至51亿美元;微软的游戏业务也受到行业需求下降压力,但季度收入仍有0.47%的轻微增幅。

从整体来看,2022年全球游戏产业市场的表现或不太理想。

游戏产业研究机构Newzoo预计,2022年全球游戏市场规模或达到1844亿美元,按年下降4.3%,这是该机构覆盖游戏产业市场以来第一次预期下跌。而在今年初,该机构曾经预计游戏产业市场的2022年收入规模可达到1968亿美元,这意味着当前的预测数值较之前向下修正了6.3%。

下调预期的主要原因在于:游戏机的收入增长低于预期,此外,还因为在疫情两年经历快速增长后,游戏产业于2022年进入“调整期”。

展望未来,预计禁用广告标识符(IDFA)和加息对消费者可支配收入的负面影响,将降低手机游戏的消费支出。

Newzoo预计到2025年,全球游戏市场规模将扩大至2112亿美元,意味着2020年至2025年之间的年复合增幅为3.4%。财华社依据2022年的预测数据与2025年的预期数据计算得出,未来三年的年复合增幅或为4.63%。

这一增速要显著低于同一机构在2021年时提供的数据,该机构于2021年3月提供的数据显示,全球游戏市场2019年(疫情前)和2020年(疫情爆发后)的年增幅分别为5.33%和19.63%。

显然,对比于疫情之前,未来几年游戏产业的整体增长率将可能放缓。由于开发者进入市场的门槛较低,意味着竞争将会更加激烈。

近年,主要游戏运营商都开始着手布局“云游”,但显然效果不佳。

谷歌-C(GOOG.US)将于2023年1月关停云游戏平台Stadia,此举或意味着该公司将业务重心由第一方开发转变成向发行商提供技术。

不过,云游戏依然被市场视为未来发展的趋势,因为它很有可能成为元宇宙的入口。

Newzoo预计,云游戏市场规模将由2021年的13.68亿美元大增74%,至2022年的23.79亿美元,再扩大至2025年的81.7亿美元,这意味着2022年至2025年的年复合增幅可达51%。

但即使有望实现高速增长,依此数据计算,到2025年,云游戏市场占整体游戏市场的比重也只有3.87%。

腾讯、微软等均通过自身在云计算方面的规模和优势,投入到“云游”业务中去,微软这次收购动视暴雪,其中一个原因或也是为了获得更多优质内容,以便为云游戏业务的发展铺路,但是发展前景仍是未知之数,而进入市场的厂商和运营商却也不少,例如阿里巴巴(09988.HK,BABA.US)和字节跳动都在布局云游戏,通过自身的云基建架构与流量,要在这个市场分一杯羹,既有运营商能安否?

总结

一方面面对监管,另一方面又要面对市场增长放缓和竞争加剧,游戏巨头可谓腹背受敌。微软对动视暴雪的巨额交易遭联邦贸易委员会阻止,可能只是行业监管与竞争的一个缩影,游戏巨头们要维持过去的高速增长将变得更难。

本文相关推荐: 做好全球创新网络关键枢纽

以上便是知世金融网给大家分享的关于没戏?从动视暴雪收购看全球三大游戏巨头的问题/xwzx/gpzx/1666813.html的相关信息了,希望能帮助到大家,更多金融相关信息,敬请关注知世金融网!

网站内容均来自互联网,如侵害您的利益联系客服进行删除!

上一篇:从特别国债看股市资金流向

本文标题:没戏?从动视暴雪收购看全球三大游戏巨头的问题

本文地址:/index.php?s=article&c=search&keyword=%E6%B8%B8%E6%88%8F